Cómo llegué al ‘sueño americano’ de vivir 100% libre de deudas

Paciencia y disciplina han sido las claves en un camino de 31 años

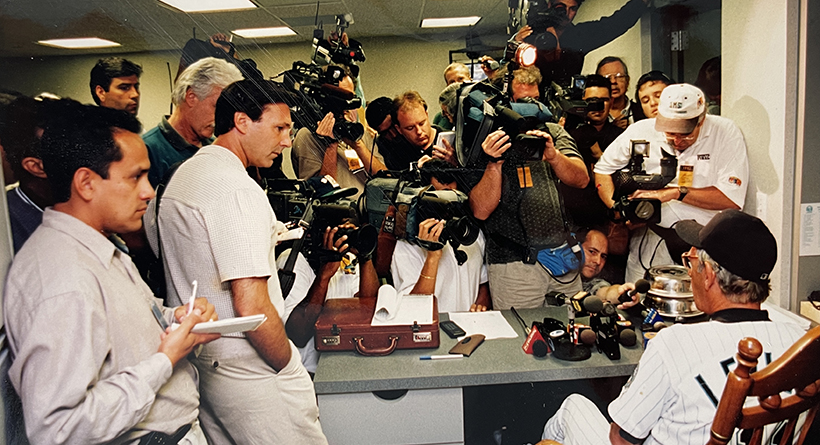

Este año me decidí a pagar lo que me quedaba de hipoteca en esta casa. Crédito: Javier Mota | Cortesía

Llegué a Miami desde México, el 6 de agosto de 1989 con una deuda de tarjetas de crédito equivalente a $5,000 dólares. Y durante los primeros años de mi nueva vida en Estados Unidos, mi “sueño americano” era ganarme esos $5,000 en la Lotto para vivir “libre de deudas”.

Compré muchos boletos de lotería, pero lo más que gané fue unos cuantos dólares en premios reintegros; esos en los que aciertas 3 de los 6 números y te premian con un poco más de la inversión inicial de $1. De vez en cuando todavía compro un boleto cuando el premio sube a cifras de locura, pero nunca me he ganado nada significativo.

La solución llegó de otra forma, mucho más lenta, pero más segura. Así que este 2020, que para muchos ha sido fatídico, terminará para mí con el verdadero sueño americano cumplido de vivir 100% libre de deudas. O por lo menos las más importantes.

La fórmula del éxito para llegar a este importante momento de mi vida financiera se la debo en buena parte a Pedro Sevcec, periodista que fue el presentador del Noticiero nacional de Telemundo del 2000 al 2009, quien trabajaba en El Nuevo Herald cuando yo llegué.

Su valioso consejo fue simple: “En cuanto seas elegible para participar en el 401(k), te inscribes, tomas la opción más alta de contribuciones y te olvidas de eso”. Como dicen en inglés, “set it and forget it”.

Eso fue lo que hice. En esa época el conglomerado Knight-Ridder, que era dueño de The Miami Herald Publishing Company, permitía una contribución personal – antes de los impuestos – de hasta 15% y remuneraba a los participantes con hasta 6% de la contribución mensual.

Cuando dejé la prensa escrita para pasar al mundo del internet en Univision Online en diciembre de 1999, me llevé conmigo el programa de retiro y lo mantuve bajo las mismas condiciones hasta el 1 de junio de 2011, cuando las consecuencias de la gran recesión del 2008 alcanzaron mi nivel salarial y, por primera y hasta ahora única vez en mi carrera, fui despedido de un empleo.

Durante los últimos 9 años y medio he trabajado de forma independiente, pero nunca toqué el 401(k) y a pesar de no contribuir mensualmente como cuando era empleado de Corporate America, logré manejar los fondos que ya estaban en el programa para intentar aprovechar al máximo los beneficios de una inversión personal en Wall Street.

Sin ser un verdadero experto en la Bolsa, pero conociendo los altibajos naturales de este tipo de inversiones, descubrí con el tiempo que la fórmula del éxito ha sido la paciencia.

Por ejemplo, en la crisis financiera de 2008, la Bolsa de Valores de New York (Wall Street) perdió alrededor de 50% de su valor en cuestión de semanas, pero eventualmente lo recuperó en un par de años.

El 9 de marzo de 2020, al inicio de la pandemia del COVID-19, el mercado de valores empezó una semana que al final registró la caída de puntos más grande de la historia hasta esa fecha con casi 30% de su valor para un periodo similar.

Esta vez la recuperación fue más rápida, pues a partir de abril comenzó una nueva racha de ganancias que se ha mantenido hasta el final de año a pesar de la incertidumbre de las elecciones presidenciales y las perspectivas de un regreso a la “normalidad” gracias a las vacunas contra el coronavirus.

La mayoría de los fondos acumulados a lo largo de 22 años de contribuciones han permanecido asignados en lo que los expertos clasifican como “inversión de alto riesgo” desde 2011, pero la estrategia ha pagado excelentes dividendos este año (+18.62%), lo que finalmente me animó a dar un paso decisivo.

Aprovechando la dispensa autorizada bajo el programa de alivio a la pandemia conocido como CARES Act, en el que se elimina el castigo de 10% para los que sacan fondos del programa 401(k) antes de la edad de retiro y la posibilidad de diferir el pago de impuestos a los ingresos en 3 años, tomé los $63,745.83 dólares necesarios para liquidar el saldo de la hipoteca de mi casa, con lo que por fin llegué al punto de vivir sin deudas.

Nunca llegaré al status de “100% libre de deudas” porque siempre estarán los pagos mensuales de todos los servicios, seguros y cuentas de tarjetas de crédito necesarios para sobrevivir, pero terminar de pagar lo que se considera la mayor inversión personal para la mayoría de los consumidores es sin duda un gran logro en las finanzas personales.

Además de la paciencia e indiferencia para el ahorro a pesar de los altibajos creados por las crisis financieras de los últimos 31 años, otros puntos vitales para llegar a esta meta han sido pagar el total del saldo mensual de las tarjetas de crédito, nunca “comprar más de lo que permita el presupuesto” y, en general, vivir por debajo de mis posibilidades financieras.

Aquellos $5,000 dólares de la deuda que traje conmigo de México fue liquidada hace mucho tiempo y debo aclarar que por mi trabajo dedicado a las pruebas de autos nuevos, no tengo uno propio. Tampoco tengo hijos, lo que sin duda es una otra gran forma de ahorro, pero ese quizá es tema para otra columna.

· ¿Te gustó este testimonio? Lee aquí más columnas de Javier Mota