Formulario W-2 del IRS: qué es, cómo leerlo, cómo se usa y quién lo recibe

Si te has preguntado qué es el Formulario W-2 del IRS, quién lo recibe y por qué es tan importante, aquí te contamos los detalles de mayor importancia

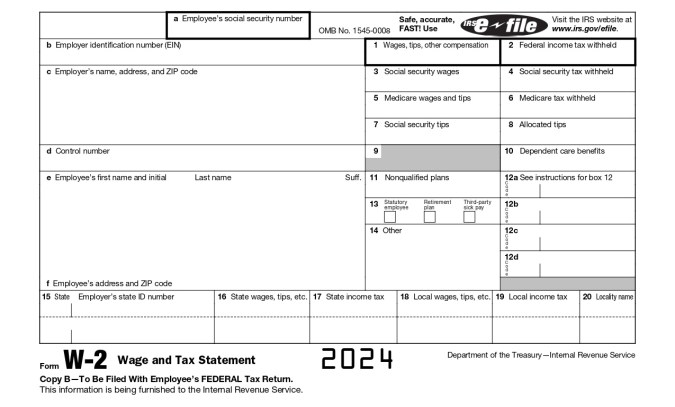

El Formulario W-2 es un documento vital cuando se trata de presentar tus impuestos. Crédito: Mehaniq | Shutterstock

- Puntos clave

- ¿Qué es el Formulario W-2 del IRS?

- ¿Quién debe presentar el Formulario W-2?

- Fechas límite para presentar el Formulario W-2

- ¿Quién recibe un Formulario W-2?

- ¿Qué información incluye el Formulario W-2?

- ¿Cómo leer el Formulario W-2?

- Diferencias entre el Formulario W-2 y el W-4

- Conclusiones

- FAQS

- ¿Qué hago si no he recibido mi Formulario W-2?

- ¿Qué hacer si tu W-2 está equivocado?

- ¿Puedo presentar mi declaración de impuestos sin el Formulario W-2?

- Fuentes del artículo

¿Trabajas a tiempo completo por un sueldo y ganas al menos $600 dólares al año? Entonces recibirás de tu empleador un Formulario W-2, Comprobante de salarios y retención de impuestos. Este formato del Internal Revenue Service (IRS, por sus siglas en inglés) es esencial para presentar tus impuestos, ya que a menudo determina el tamaño de tu reembolso o en el caso contrario, si deberás pagar taxes.

Si no tienes claro cómo funciona el Formulario W-2, sigue leyendo en Solo Dinero para conocer qué es, quién lo recibe. En este artículo encontrarás información detallada que te ayudará a leerlo, así como otros datos clave para que te familiarices con este importante documento fiscal.

Puntos clave

- El Formulario W-2 incluye los ingresos y retención de impuestos del año anterior para que el empleado use en sus declaraciones de impuestos federales, estatales y locales.

- Los empleadores usan los Formularios W-2 para realizar un seguimiento de la información salarial, informar al IRS y cumplir con las regulaciones federales y estatales.

- Se puede esperar recibir un Formulario W-2 del empleador a finales de enero de cada año.

- Si una compañía tiene más de 10 empleados, debe presentar sus W-2 en línea a menos que se apruebe su solicitud de extensión.

¿Qué es el Formulario W-2 del IRS?

El Formulario W-2 es el documento que el IRS le exige a los empleadores se proporcione información sobre los sueldos y los salarios de los empleados. También brinda detalles importantes sobre la cantidad de impuestos federales, estatales y de otro tipo que son retenidos de tu cheque de pago, así como otros beneficios complementarios del empleado, tales como seguro médico, asistencia para el cuidado de dependientes, contribuciones a cuentas de ahorro para la salud, y más.

Como empleado, la información contenida en tu Formulario W-2 es muy importante para que prepares tu declaración de impuestos. En general, si trabajaste como empleado en un año determinado deberías recibir un W-2 de tu empleador a inicios de cada año.

¿Quién debe presentar el Formulario W-2?

Los empleadores son los responsables de completar el Formulario W-2 y de presentarlo electrónicamente o por correo a la Administración de la Seguridad Social (SSA, por sus siglas en inglés), así como también de proporcionar a sus empleados el Formulario W-2, Comprobante de salarios y retención de impuestos, en el cual se mostrarán los salarios pagados y los impuestos retenidos durante el año. En palabras más sencillas, una copia se envía a la SSA y la otra se la mandan al empleado.

Preparar el Formulario W-2 de manera correcta y oportuna es de suma importancia, ya que los beneficios del Seguro Social y Medicare de los empleados se calculan con base en la información de este documento fiscal.

Fechas límite para presentar el Formulario W-2

- El 31 de enero es la fecha límite para presentar los Formularios W-2 a través de los Servicios para Empresas por Internet (BSO) del IRS. Se puede enviar de manera electrónica o también en papel.

- Si esta fecha cae en sábado, domingo o feriado legal, la fecha límite será el siguiente día hábil.

- El 31 de enero es la fecha límite para distribuir los Formularios W-2 a los empleados.

¿Quién recibe un Formulario W-2?

Solo los empleados pueden recibir un Formulario W-2 y podrían ser varios, en el caso de que se cumplan con alguno o varios de los siguientes escenarios:

- Cambiaste de trabajo dentro del año calendario.

- Tienes más de un trabajo en el que se te considera empleado.

- La empresa para la que trabajas fue adquirida por otra empresa.

¿Qué información incluye el Formulario W-2?

Los contribuyentes ingresan los datos que se encuentran en el Formulario W-2 en una declaración de impuestos individual del Formulario 1040. Puede ser a mano o en formato electrónico. Independientemente del empleador o empresa, el W-2 incluye:

- Secciones de impuestos estatales y federales, ya que los empleados deben declarar impuestos en ambos niveles.

- Información del empleador como el Número de Identificación del Empleador (EIN, por sus siglas en inglés) de la empresa y el número de identificación estatal del mismo.

- Ingresos que el empleado obtuvo el año anterior.

- Los impuestos retenidos de los cheques de pago de los empleados, que se separan en la retención del impuestos federal sobre la renta, el impuesto del Seguro Social y más.

- Propinas, si las hay, que el empleado haya ganado durante el año.

¿Cómo leer el Formulario W-2?

- Casillas A-F: incluyen el nombre, dirección del empleado y empleador, así como los número de Seguro Social, el EIN del empleador y el número de identificación estatal.

- Casilla 1: muestra los ingresos sujetos a impuestos incluidos sueldos, salarios, propinas y bonificaciones.

- Casilla 2: muestra cuánto impuesto federal sobre la renta retuvo el empleador.

- Casilla 3: detalla las ganancias sujetas al impuesto del Seguro Social.

- Casilla 4: muestra el monto del impuesto del Seguro Social retenido.

- Casilla 5: detalla cuánto salario está sujeto al impuesto de Medicare.

- Casilla 6: muestra cuánto impuesto de Medicare se retuvo. La porción del empleado del impuesto a Medicare es del 1.45%.

- Casillas 7-8: si algún ingreso viene de propinas, estas casillas muestras cuánto se declaró y está sujeto a impuestos.

- Casilla 9: esta casilla se usa para reflejar algún beneficio fiscal ya existente, por lo que se deja vacía.

- Casilla 10: si corresponde, informa cuánto recibirán empleado de su empleador en beneficios por cuidado de dependientes.

- Casilla 11: detalla cuánta compensación diferida se recibió del empleado en un plan no calificado.

- Casilla 12: muestra otros tipos de compensaciones o reducciones de la base imponible y un código de letra simple o doble para una. Podría incluir contribuciones a un plan 401 (k).

- Casilla 13: esta sección tiene tres subcasillas diseñadas para informar el pago no sujeto a la retención del impuesto federal sobre la renta para un plan de jubilación patrocinado por el empleador, así como el pago por enfermedad a través de un tercero como una póliza de seguro.

- Casilla 14: detalla cualquier información fiscal adicional que no encaje en las otras secciones de un W-2, como los impuestos estatales sobre el seguro de discapacidad y las cuotas sindicales.

- Casillas 15-20: Las últimas seis secciones de un W-2 se relacionan con los impuestos estatales y locales, incluido cuánto ingreso está sujeto a estos impuestos y cuánto se retuvo.

Diferencias entre el Formulario W-2 y el W-4

El Formulario W-2 es un documento que los empleadores deben enviar a sus empleados a más tardar el último día de enero. Contiene un resumen de los ingresos obtenidos y el monto de los impuestos retenidos durante el año fiscal previo. Los empleados usan este formulario para completar sus declaraciones de impuestos.

Por otro lado, el W-4 es un formulario que los empleados completan y envían a sus empleadores, generalmente cuando comienzan un nuevo trabajo. La información que un empleado proporciona en un W-4 incluye su estado civil para efectos de la declaración y sus retenciones; esto ayuda a que el empleador determine cuántos impuestos deben retener en los chequees de pago durante todo el año.

Conclusiones

En resumen, el Formulario W-2 es una pieza fundamental en el proceso de presentación de impuestos. Proporciona información crucial sobre tus ingresos y retenciones de impuestos. Es esencial asegurarte de que todos los detalles sean precisos. Presentar el formulario a tiempo es importante para evitar multas y problemas con el IRS. Recuerda, siempre es mejor estar informado y cumplir con tus obligaciones fiscales.

FAQS

¿Qué hago si no he recibido mi Formulario W-2?

Si no has recibido tu Formulario W-2 comunícate con tu empleador para averiguar si se envió por correo y cuándo. Si se envió por correo es posible que haya sido devuelto al empleado por una dirección incorrecta o incompleta, así que asegúrate de verificarla.

Después de comunicarte con tu empleador, permite un tiempo razonable para que te vuelva a enviar por correo o emita el W-2. Si no lo recibes antes del 16 de febrero, comunícate con el IRS para obtener ayuda. El número de marcación gratuita es 1-800-829-1040. Ten a la mano la siguiente información:

- Nombre del empleador y la dirección completa, incluido el código postal, el número de identificación del empleador (si lo conoces) y el número de teléfono.

- Tu nombre, dirección, incluido el código postal, el número de Seguro Social y número de teléfono.

- Una estimación de los salarios que ganaste, el impuesto federal sobre la renta retenido y las fechas en que comenzaste y terminaste tu empleo.

¿Qué hacer si tu W-2 está equivocado?

Si el empleador omite un punto decimal, se equivoca con tu nombre, con una cantidad en dólares o marca la casilla incorrecta, señala el error y solicita un W-2 con las correcciones. Esperar por un nuevo W-2 costará tiempo, pero debes saber que el IRS podría multar al empleador si el error involucra una cantidad en dólares o un elemento importante.

¿Puedo presentar mi declaración de impuestos sin el Formulario W-2?

Incluso si no tienes tu W-2 a la mano debes presentar tu declaración de impuestos a tiempo. Si tu empleador no emitió un W-2 o emitió un formulario con errores, puedes usar el Formulario 4852 como sustituto al presentar la declaración.