Formulario W-8BEN del IRS: qué es, quién debe presentarlo y qué tipos hay

El formulario W-8BEN es un requisito fiscal para empleadores estadounidenses que pagan a empleados extranjeros fuera del país; conoce qué es y cómo funciona

Es esencial que las empresas estadounidenses que deseen contratar a nivel internacional reconozcan los casos en los que un formulario W-8BEN es apropiado. Crédito: Memory Stockphoto | Shutterstock

- Datos clave

- ¿Qué es el Formulario W-8?

- ¿Quién debe presentar los formulario W-8?

- ¿Cómo se presentan los formularios W-8?

- ¿Cuáles son los cinco tipos de formularios W-8?

- 1. Formulario W-8BEN

- 2. Formulario W-8BEN-E

- 3. Formulario W-8ECI

- 4. Formulario W-8EXP

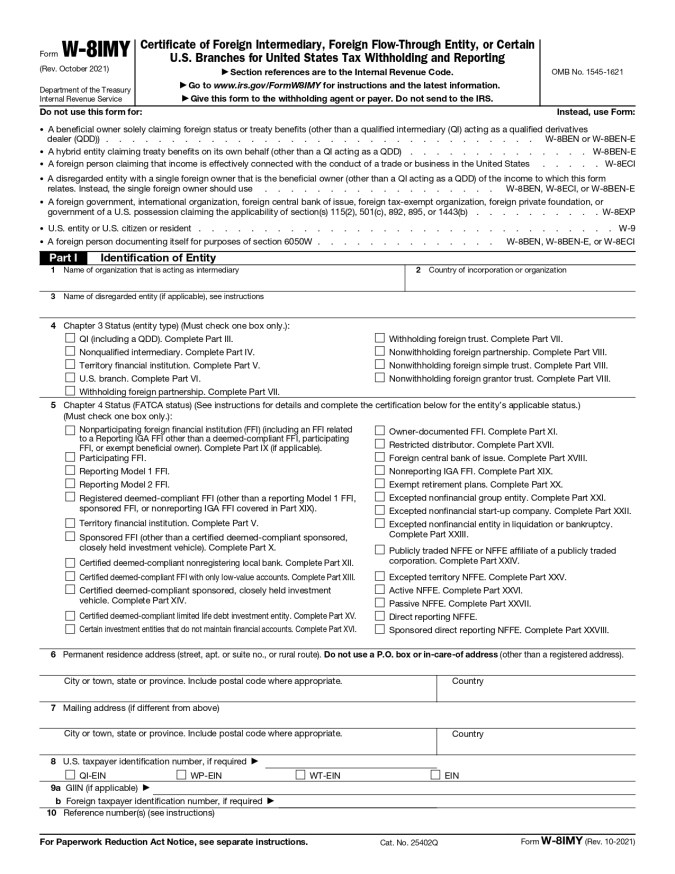

- 5. Formulario W-8IMY

- Conclusiones

- FAQs

- ¿Cuál es la diferencia entre un Formulario W-8 y un Formulario W-8BEN?

- ¿Cuándo vence el Formulario W-8BEN?

- ¿Un empleado puede ser penalizado si no completa el formulario W-8BEN?

- ¿Cuándo no es necesario completar el formulario W-8BEN?

- Fuentes del artículo

Declarar impuestos en Estados Unidos suele ser increíblemente confuso, sin importar tu situación de residente o empleo; pero si eres un ciudadano no estadounidense que ha ganado dinero en el país, los impuestos pueden ser aún más difíciles. Dependiendo del tipo de ingresos que hayas obtenido, los medios por los que se obtuvieron, país de ciudadanía y otros factores, se te pedirá que completes uno o más formularios de impuestos que incluyen el paraguas de W-8, como el Formulario W-8BEN.

Sigue leyendo en Solo Dinero para conocer más de los formularios W-8, qué son, quién debe presentarlos, así como detalles de los otros cinco tipos que existen como el W-8BEN, un formulario crucial en la construcción de una fuerza laboral global.

Datos clave

- Hay cinco Formularios W-8: W-8BEN, W-8BEN-E, W-8ECI, W-8EXP y W-8IMY.

- El Formulario W-8BEN es el “Certificado de condición de extranjero del propietario beneficiario a efectos de retención de impuestos y reporte en los Estados Unidos (particulares)”.

- El Formulario W-8BEN es el equivalente al Formulario W-9 que usan los contribuyentes estadounidenses.

- Los agentes revendedores estadounidenses o aquellos que pagan ingresos a personas no estadounidenses, son los responsables de retener impuestos sobre los ingresos que pagan al individuo.

- Todos los formularios W-8 son válidos para el año en que se firman y durante tres años calendario posteriores.

¿Qué es el Formulario W-8?

El Formulario W-8 es un paraguas de formularios de impuestos específicamente para extranjeros no residentes y empresas extranjeras que han trabajado u obtenido ingresos en EE.UU. Este tipo de formularios declara la condiciones del solicitante como extranjero no residente o nacional extranjero e informa a las empresas financieras que tributarán de diferente forma a la de un residente.

La ley establece que las personas o entidades extranjeras que hayan trabajado o recibido pagos en Estados unidos deben pagar un impuesto del 30% sobre algunos tipos de ingresos obtenidos. Pero es importante tener en cuenta que EE.UU. tiene varios tratados de impuestos sobre la renta con otros países que permiten reducciones en los montos gravados.

Al completar uno de los formularios del grupo W-8 las personas o entidades extranjeras declaran quiénes son, de dónde son y los tipos de ingresos que han obtenido para efectos fiscales.

¿Quién debe presentar los formulario W-8?

Si eres ciudadano estadounidense, el Formulario W-8 no es para ti. Si eres un ciudadano legal de Estados Unidos, no tienes que preocuparte de presentar un Formulario W-8, pues estos son solamente usados por personas o empresas extranjeras para confirmar su condición de extranjero.

¿Cómo se presentan los formularios W-8?

Lo primero es tener claro que existen cinco tipos de Formularios W-8. Todos deben ser solicitados por los empleadores o agentes revendedores y se mantienen archivados con ellos, Ninguno de ellos se presenta ante el Servicio de Rentas Internas (IRS, por sus siglas en inglés). La versión del formulario que deberás usar se determina de acuerdo a si el declarante es un individuo o empresa y también por el tipo de ingresos que recibió.

Los Formularios W-8 tienen vigencia a partir del año en que se firman y tres años calendario posteriores. Aunque la serie de Formularios W-8 es algo compleja, requieren información básica como nombre, país de origen, Número de Identificación del Contribuyente (ITIN), así como los contactos de los cuales el declarante recibe los ingresos que está presentando.

¿Cuáles son los cinco tipos de formularios W-8?

A continuación te explicamos cuáles son los cinco tipos existentes de Formularios W-8 y en qué circunstancias debe usarse cada uno.

1. Formulario W-8BEN

El Formulario W-8BEN, Certificado de condición de extranjero del propietario beneficiario a efectos de retención de impuestos y reporte en los Estados Unidos (particulares), se debe usar por una persona extranjera, en el caso de que se cumpla alguna de las siguientes circunstancias:

- Establecer su estatus de extranjero.

- Afirmar que es el beneficiario efectivo de los ingresos para los cuales se proporciona el formulario o un socio de una sociedad sujeta a la retención de la sección 1446.

- Reclamar una tasa reducida o una exención de retención en virtud de un tratado de impuesto sobre la renta (si corresponde).

- Proporcionar un ITIN extranjero o fecha de nacimiento cuando el beneficiario efectivo tenga una cuenta en una oficina estadounidense de una institución financiera.

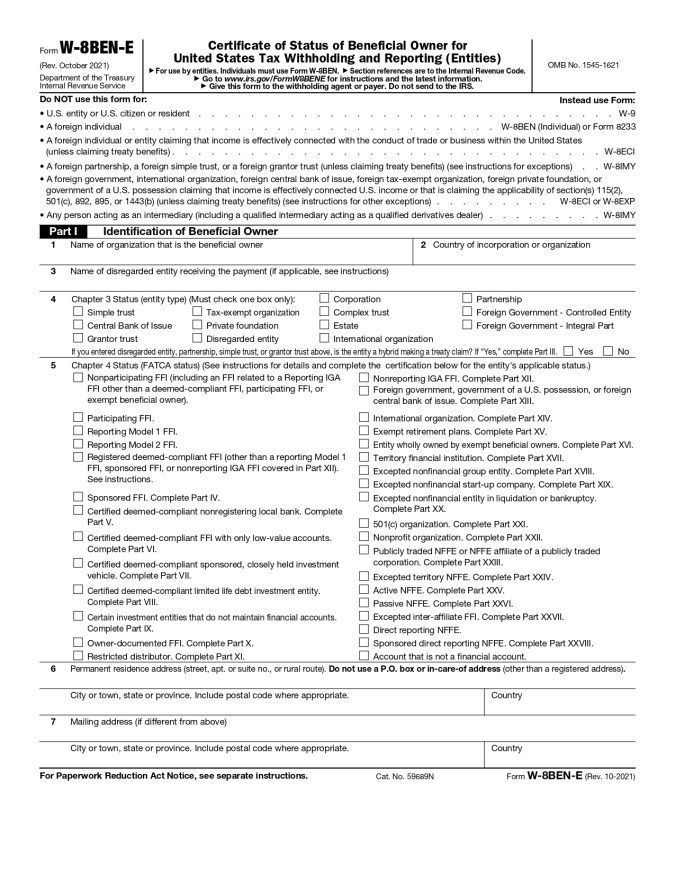

2. Formulario W-8BEN-E

Formulario W-8BEN-E, Certificado de condición de beneficiario efectivo a efectos de retención de impuestos y reporte en los Estados Unidos (organizaciones), se utiliza por una entidad extranjera para:

- Establecer su estatus de extranjero.

- Establecer el estatus del capítulo 4 de una entidad en la medida requerida para los propósitos del capítulo 4.

- Afirmar que dicha entidad es el beneficiario efectivo de los ingresos para los cuales se proporciona el formulario o un socio de una sociedad sujeta a la retención de la sección 1446.

- Reclamar una tasa reducida o una exención de la retención del capítulo 3 en virtud de un tratado de impuesto sobre la renta (si corresponde).

Además de la evidencia de documentos, la entidad extranjera deberá proporcionar una declaración de que obtiene los ingresos por los cuales reclama los beneficios del tratado en cuestión y que cumple con una o mas de las condiciones establecidas en un artículo de limitación de beneficios en el tratado aplicable.

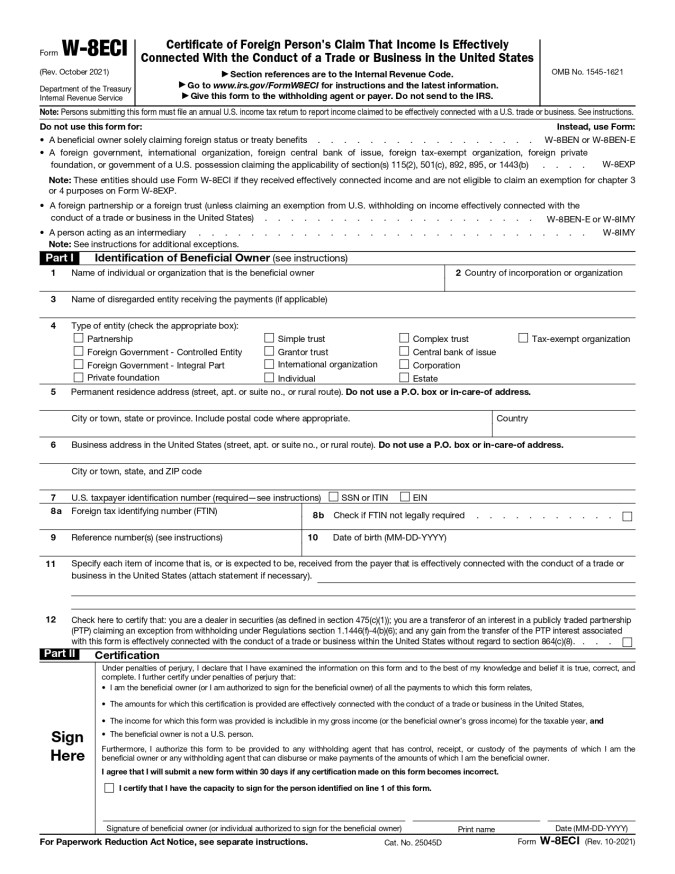

3. Formulario W-8ECI

Formulario W-8ECI, Certificado de reclamación de una persona extranjera que alega que los ingresos están efectivamente relacionados con la operación de un negocio u oficio en los Estados Unidos, se utiliza por una extranjera para:

- Establecer su estatus de extranjero.

- Afirmar que es el beneficiario efectivo de los ingresos para los cuales se proporciona el formulario.

- Afirmar que los ingresos están efectivamente relacionados con la realización de una actividad comercial o empresarial en los Estados Unidos.

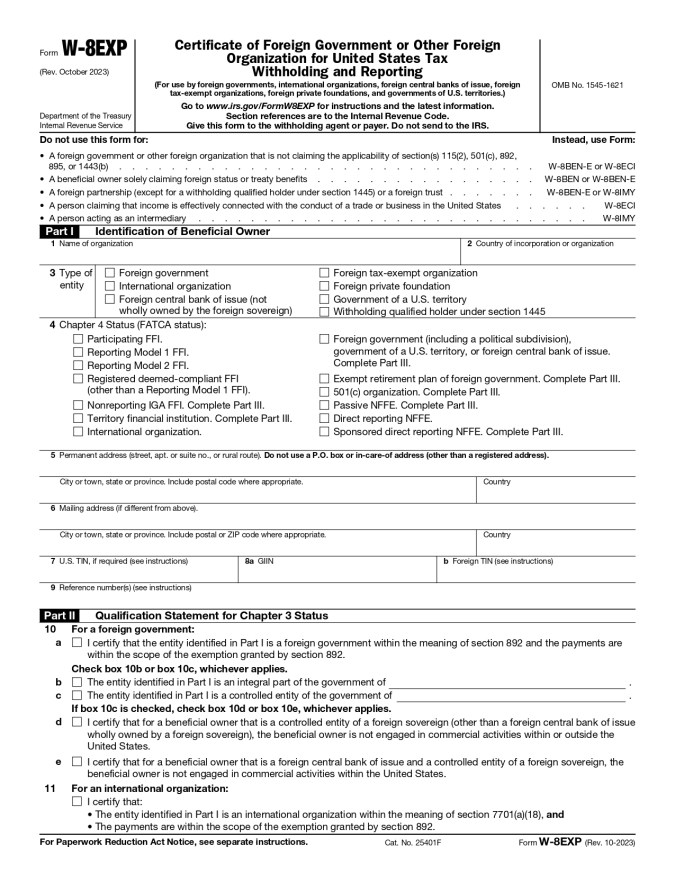

4. Formulario W-8EXP

Formulario W-8EXP, Certificado de gobierno extranjero u otra organización extranjera a efectos de retención de impuestos e informes en los Estados Unidos, se utiliza por un gobierno extranjero, organización extranjera, banco central emisor extranjero, organización extranjera exenta de impuestos, fundación privada extranjera, fondo de pensiones calificado del extranjero o gobierno de una posesión estadounidense para:

- Establecer su estatus de extranjero.

- Establecer el estatus del capítulo 4 de la entidad en la medida requerida para los propósitos del capítulo 4.

- Afirmar que es el beneficiario efectivo de los ingresos para los cuales se proporciona el formulario.

- Reclamar una exención de retención bajo el capítulo 3 y el capítulo 4 para dicha entidad o que la entidad es una fundación privada extranjera sujeta al impuesto del 4%.

5. Formulario W-8IMY

El Formulario W-8IMY, Certificado de intermediario extranjero, entidad con transparencia fiscal o ciertas sucursales de los EE.UU. para retención impositiva e informes, se utiliza por intermediarios extranjeros y entidades de transferencia extranjeras, así como en ciertas ramas establecidas en el país, para:

- Declarar que una persona extranjera es un intermediario calificado o un intermediario no calificado.

- Establecer el estado del capítulo 4 de la entidad cuando sea necesario para los propósitos del capítulo 4.

- Certificar que la entidad es una FFI participante, una FFI registrada considerada en cumplimiento o un intermediario calificado que pueda proporcionar una declaración de retención asignando un pago a un grupo de tasas de retención del capítulo 4 de beneficiarios estadounidenses (cuando corresponda).

- Declarar que un intermediario calificado acepta asumir la responsabilidad primaria de retención de la NRA y/o la responsabilidad primaria de presentación de informes del Formulario 1099 y la responsabilidad de retención de respaldo.

- Declarar que una sociedad extranjera o un fideicomiso extranjero simple u otorgante es una sociedad extranjera retenedora o un fideicomiso extranjero retenedor.

- Declarar que una entidad extranjera de transferencia de flujo es una sociedad extranjera con o sin retención o un fideicomiso extranjero con o sin retención.

- Declarar que el proveedor es una sucursal estadounidense de un banco o compañía de seguros extranjera y que ha acordado con el agente retenedor ser tratado como una persona estadounidense y por lo tanto realizará su propio informe 1042-S o está transmitiendo documentación del personas en cuyo nombre actúa.

- Representar su condición de prestamista de valores calificado con respecto a los pagos de dividendos sustitutos de fuente estadounidense.

- Declarar que para efectos de la sección 1446, se trata de una sociedad extranjera de nivel superior o un fideicomiso otorgante extranjero y que el formulario se está utilizando para transmitir la documentación requerida.

Conclusiones

Los Formularios W-8 son conocidos por ser “engañosamente simples”, pero debido a su complejidad, muchas veces se recomienda trabajar con un profesional, como un servicio de preparación de impuestos sobre la renta. Te ayudarán para el llenado del formato.La sanción por no presentar a tiempo tu Formulario W-8 podría ser una multa de hasta el 30% de tus ingresos.

FAQs

¿Cuál es la diferencia entre un Formulario W-8 y un Formulario W-8BEN?

En pocas palabras, mientras el Formulario W-8 abarca varias versiones para diferentes entidades y tipos de ingresos, el formulario W-8BEN se dirige específicamente a personas extranjeras que reciben dinero de fuentes estadounidenses. Sirve como una declaración de su estatus fuera de Estados Unidos para efectos fiscales.

¿Cuándo vence el Formulario W-8BEN?

El Formulario W-8BEN es válido por tres años. Permanece en vigor desde la fecha de su firma hasta el último día del tercer año calendario si no se ha producido ningún cambio en las circunstancias. Si algún dato informado en el Formulario W-8BEN cambia, como la dirección permanente o el estado fiscal, el empleado o contratista debe informar al empleador o al agente de retención sobre las novedades. Lo debe hacer en un plazo de 30 días y luego, completar un nuevo formulario.

¿Un empleado puede ser penalizado si no completa el formulario W-8BEN?

Así es. Si un empleado no completa su formulario W-8BEN puede enfrentar sanciones fiscales y una tasa de retención en exceso. En ausencia de este formulario, el empleado podría ser considerado como un contribuyente de Estados Unidos y estar sujeto a pagar impuestos de acuerdo a las tasas del país.

¿Cuándo no es necesario completar el formulario W-8BEN?

Existen algunas situaciones particulares en las que no sería necesario completar el Formulario W-8BEN, como cuando un individuo es ciudadano estadounidense o residente fiscal del país. Otras excepciones pueden aplicarse, pero todo dependerá de las circunstancias individuales; por eso se recomienda consultar con un profesional de impuestos para determinar si el formulario es necesario en un caso personal.

Fuentes del artículo

- IRS: Beneficial owners and documentation

- IRS: About Form W-8 BEN, Certificate of Foreign Status of Beneficial Owner for United States Tax Withholding and Reporting (Individuals)

- IRS: Instructions for Form W-8BEN

- IRS: Instructions for Form W-8BEN-E

- IRS: Instructions for Form W-8ECI

- IRS: Instructions for Form W-8EXP

- IRS: Instructions for Form W-8IMY

- IRS: Forms for Foreign Beneficial Owners

- IRS: Effectively Connected Income (ECI)